Las securities digitales son un componente clave de la nueva infraestructura financiera que emerge en la Unión Europea. Aunque el mercado puede parecer aburrido en comparación con las alzas y caídas del mundo crypto, la ola de securities digitales es tan inexorable como lo fue la de Bitcoin no hace tanto tiempo. Bitcoin creció de abajo hacia arriba. La gente común no dejó de comprarlo y venderlo mientras un puñado de individuos brillantes investigaba su capacidad de introducir la escasez en el mundo digital (puedes copiar cualquier archivo digital en un click, pero si el original está registrado en una blockchain, ninguna copia puede sustituirlo).

Por su parte, los valores digitales son una ola de arriba abajo. Además de un número creciente de reguladores nacionales, algunas de las instituciones supranacionales que promueven su implantación incluyen la Unión Europea, el Banco de Inversiones Europeo, la OCDE, el Foro Económico Mundial o la Organización Internacional de Comisiones de Valores. Por el lado privado, todos los bancos más prominentes del mundo han lanzado sus propias blockchains, divisiones de blockchain o servicios de blockchain, mientras que las plataformas de tokenización como Token City atraen más y más interés.

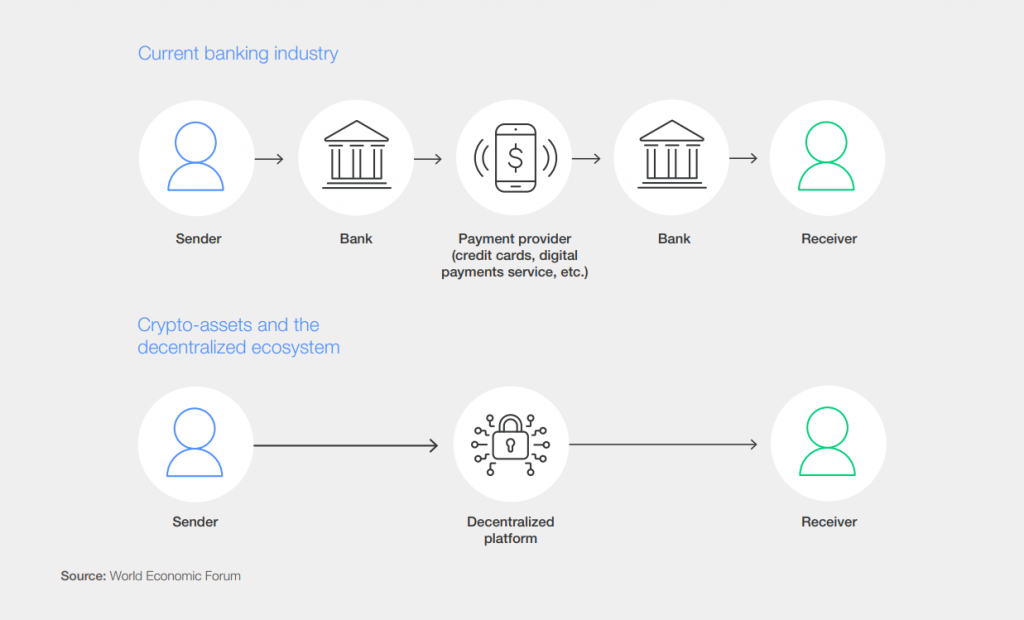

La siguiente ilustración muestra por qué este es el caso: Al desintermediar procesos, blockchain abre la puerta a transacciones instantáneas, seguras, sin fronteras y a coste reducido, no solo de moneda de curso legal sino también de valores tokenizados.

Encontrando el camino regulatorio

El aspecto regulatorio de la implantación de blockchain es lo que determina la tasa de adopción dentro del sistema financiero en sentido amplio. En un informe reciente del Foro Económico Mundial co-firmado por el Global Blockchain Business Council, se describen los cinco enfoques diferentes para el desarrollo regulatorio de activos crypto:

Regulación crypto ágil

El enfoque regulatorio aplicado por la UE con el Régimen Piloto cae en esta categoría. Es flexible, reactivo y diseñado para evolucionar con el sector en un proceso que permite la iteración. La idea tras la regulación ágil es que los métodos regulatorios tradicionales pueden ser demasiado rígidos para mantener el ritmo de las industrias que cambian rápidamente, particularmente en el sector tecnológico. El objetivo es evitar reglas obsoletas que no protegen efectivamente a los consumidores o promueven la competencia, o a la inversa, a una falta de reglas que se necesitan.

La regulación ágil se basa en sandbox regulatorios y orientación legal para permitir que las empresas prueben nuevos tipos de soluciones. El concepto se inspira en los principios ágiles originarios de la industria del desarrollo de software, donde se utilizan para priorizar la adaptabilidad y la colaboración con el cliente. El Régimen Piloto permite a las empresas comerciar legalmente con tokens crypto respaldados por activos en Exchanges basados en blockchain durante un período de años y con ciertas limitaciones, con el fin de definir el marco regulatorio final para los security tokens (tokens respaldados por activos).

Regulación crypto basada en principios

La regulación basada en principios es un tipo de enfoque regulatorio que utiliza reglas o principios generales y globales para guiar la conducta del sector, en lugar utilizar reglas prescriptivas detalladas. La idea es establecer las obligaciones y expectativas fundamentales de las empresas, permitiéndoles cierta flexibilidad sobre cómo cumplir con esos estándares. El Reino Unido es un buen ejemplo de este enfoque regulatorio para la regulación crypto, que se guía explícitamente por el principio de "a mismo riesgo, mismo resultado regulatorio".

Regulación crypto basada en riesgos

En un enfoque regulatorio basado en riesgos, la frecuencia y la intensidad de las actividades de monitoreo y aplicación son proporcionales al nivel de riesgo asociado con las operaciones de un negocio o sector. Este enfoque permite a los organismos reguladores utilizar sus recursos de manera más eficiente al centrarse en áreas de alto riesgo que pueden representar un mayor daño potencial para los intereses públicos. La Autoridad Monetaria de Singapur destaca como ejemplo de este enfoque regulatorio.

En el ámbito de los activos crypto, el enfoque predominante en las aplicaciones financieras ha llevado tanto a los organismos globales como a los reguladores nacionales a respaldar un enfoque regulatorio centrado en el riesgo para mantener la igualdad y el equilibrio, aunque es crítico diferenciar entre entidades centralizadas y descentralizadas.

La mayoría de las aplicaciones de Finanzas Descentralizadas (DeFi) no retienen ni controlan directamente los fondos de los clientes, por lo que los riesgos en juego son muy diferentes de los de las finanzas tradicionales, incluso si las funciones realizadas son similares. Al mismo tiempo, al aplicar una estrategia basada en riesgos hay que reconocer la mitigación del riesgo lograda a través de la estructura financiera ya existente.

Auto y corregulación

La autorregulación permite que una industria o grupo de entidades se regule a sí misma, sin la intervención directa de reguladores gubernamentales. Esto podría reflejarse en el desarrollo y aplicación de sus propios códigos de conducta, el establecimiento de sus propios estándares, o la configuración de sus propios mecanismos de resolución de disputas. Dado que la autorregulación tiende a incorporar requisitos más ligeros y a no ser aplicada efectivamente debido a la falta de respaldo regulatorio directo, la corregulación reduce estos problemas. Según el informe del Foro Económico Mundial, esto implica una organización no gubernamental formada por participantes de una industria o sector en particular "para asistir en la regulación de empresas en esa área con la supervisión del regulador".

Como ejemplo, la Agencia de Servicios Financieros (FSA) en Japón otorgó estatus de autorregulación a la industria de criptomonedas del país, permitiendo a la Asociación de Intercambio de Monedas Virtuales de Japón (JVCEA) monitorear y hacer cumplir las reglas en los Exchanges de criptomonedas japoneses, sujeto a supervisión por parte de la FSA.

Regulación por imposición de la ley

La regulación mediante la imposición de la ley es supone que los organismos reguladores hagan uso de medidas coercitivas, como multas, sanciones y demandas, para establecer o aclarar las normas regulatorias. En lugar de crear nuevas reglas o pautas a través del proceso habitual de elaboración de normas, los reguladores utilizan este tipo de acciones para aclarar sus expectativas e interpretaciones de las leyes ya existentes. Actualmente, los Estados Unidos representan la jurisdicción más importante que aplica este enfoque.

En su último lote de acciones coercitivas, la SEC recientemente inició acciones legales contra dos de las empresas más grandes del sector (Coinbase y Binance), mientras que publicaba una lista de 19 tokens que considera estar reguladas como securities. Este enfoque crea una profunda sensación de desánimo e incertidumbre en los agentes de la industria. El informe del Foro Económico Mundial no recomienda la regulación crypto mediante la imposición de la ley, ya que crea un entorno confrontacional donde no cabe ninguna colaboración o diálogo constructivo entre la SEC y las empresas crypto.

Los retos pendientes

El alcance global de blockchain, la interconexión inherente dentro del ecosistema de activos crypto y el potencial de conexiones con el sistema financiero convencional subrayan la necesidad de una estrategia mundial para regular los activos crypto. Al mismo tiempo, no hay una respuesta perfecta sobre cómo regular una tecnología que no tiene fronteras, es de código abierto, descentralizado y en constante evolución.

Varias organizaciones internacionales, incluyendo el Consejo de Estabilidad Financiera (FSB), el Comité de Supervisión Bancaria de Basilea (BCBS) y la Organización Internacional de Comisiones de Valores (IOSCO) están liderando los esfuerzos regulatorios a nivel internacional, aunque todavía hay un largo camino hacia un entorno regulatorio global armonizado.

Como miembro del Global Blockchain Business Council, organización coautora del informe del Foro Económico Mundial, Token City observa de cerca el desarrollo regulatorio global. La monitorización fragmentada y la categorización legal de los activos crypto se perfilan como las principales barreras, desafíos que subrayan la relevancia de MiCA y el Régimen Piloto, la regulación crypto friendly aprobada por la UE en beneficio de 27 países y 450 millones de personas, con un PIB de 16 billones de euros.

Entra en la nueva economia tokenizada

Token City es el puente definitivo hacia a la economía tokenizada (tEconomy), en la que las empresas tokenizadas (tEnterprises) crean sus mercados de cripto activos (tMarkets), abiertos a inversores globales (tCitizens).