El mes pasado, abril de 2023, se promulgó la pionera normativa MiCA en representación de 450 millones de europeos en los 27 estados miembros. En tan poco tiempo estamos ya siendo testigos de la influencia ejercida por MiCA, indicando que Europa se posiciona para definir el futuro de la economía del token y el ecosistema global de las criptomonedas.

El efecto MiCA en el sector de las criptomonedas

MiCA establece definiciones y directrices tanto para los emisores de cripto activos como para los proveedores de servicios de cripto activos (CASP). Para lanzar cripto activos, las organizaciones tienen que proporcionar información completa y clara sobre dichos activos, adhiriéndose a normativa sobre divulgación y transparencia. Los CASP deben estar registrados oficialmente en el territorio de la UE, incorporar protocolos de seguridad y cumplir la normativa contra el blanqueo de capitales.

La regulación MiCA se centra en la actividad relativa a los Exchange de criptomonedas, las stablecoins y las operaciones de pago y custodia de criptomonedas. Aunque MiCA no cubre DeFi, los NFT ni los servicios de préstamo, aún por regular, este reglamento aporta una certidumbre vital al ecosistema cripto europeo. Permite a las empresas que operan en el espacio tener claras sus obligaciones, particularmente en relación a la transparencia y a la protección del inversor.

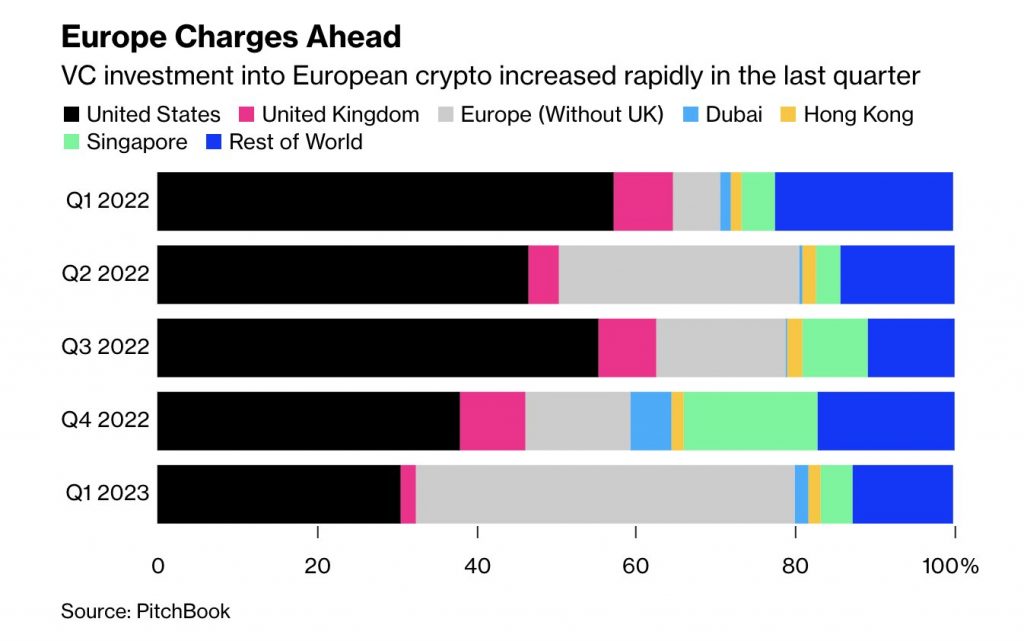

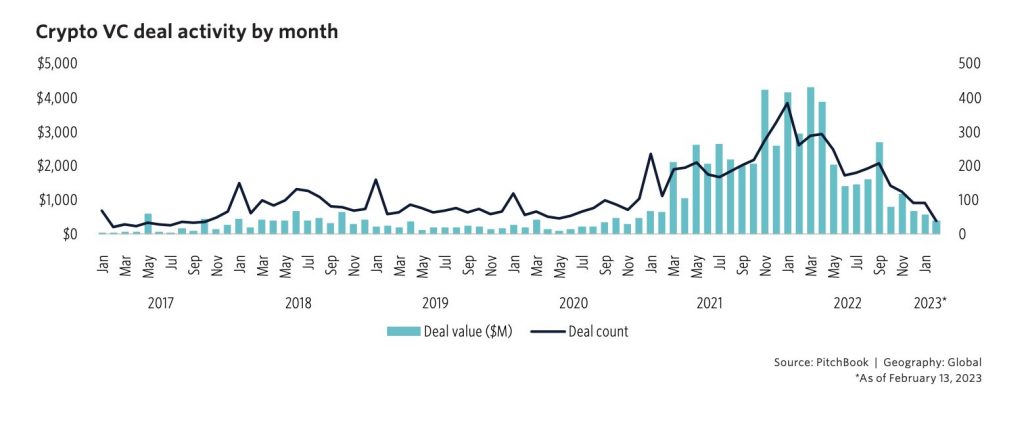

En consecuencia, el impacto de una mayor claridad normativa no sólo es apreciable, sino que puede cambiar por completo las reglas del juego. Según los últimos datos de PitchBook, el panorama de las criptomonedas en Europa parece estar a las puertas de un cambio sísmico. La financiación de capital riesgo canalizada hacia las cripto empresas europeas se ha disparado, multiplicando por diez en un año su proporción de inversiones a nivel global. Pasa de un modesto 5,9% en el primer trimestre de 2022 a un excepcional 47,6% en el primer trimestre de 2023. Tal como se muestra a continuación, este monumental aumento de la parte que representa Europa en las inversiones en criptomonedas se está produciendo a pesar de la disminución de la inversión en todo el mundo.

Refugio para la industria de las criptomonedas y los security tokens

Un estudio realizado por Cornerstone Research reveló que la SEC estadounidense ha iniciado hasta la fecha 75 acciones legales contra particulares y empresas del sector de las criptomonedas, incluyendo a entidades vinculadas a actividades ilícitas, como FTX o la empresa responsable de Terra. Sin embargo, no se ha limitado a casos claros de delito. Muchos otros proyectos de criptomonedas también han sido objeto de medidas coercitivas, siendo con frecuencia el "delito" la ambigüedad sobre si su cripto activo puede considerarse un security.

El pasado mes de marzo, el CEO de Coinbase, Brian Armstrong, reveló que la empresa había recibido una "amenaza legal" por parte de la SEC en relación "a una porción no definida" de los activos digitales cotizados en su plataforma, así como a varios de sus servicios. En lugar de seguir un procedimiento formal de elaboración de leyes o esperar a que el Congreso aclare cuándo se aplica a los activos digitales la legislación estadounidense sobre securities, la estrategia de la SEC consiste en litigar contra los agentes de la industria, utilizando cada caso particular como método para determinar la orientación regulatoria del sector cripto.

En múltiples casos la entidad consideraba contar con la certeza de que sus activos no cumplían con la definición de security, para luego recibir un severo baño de realidad por parte de la SEC, afirmando lo contrario a través de acciones legales. Además, ésta tiende a poder imponerse a las empresas con menos recursos, sin llegar necesariamente a conseguirlo con las más capitalizadas, lo que ahonda la sensación de arbitrariedad en el sector.

Comparado con este contexto adverso, la UE se percibe cada vez más como un refugio para las criptomonedas, con empresas consolidadas como Binance, Coinbase o Circle desplegando más recursos en la Unión y sus líderes manifestando que las directrices claras, incluso las mejorables, son preferibles a la ausencia total de guía. Brian Armstrong ha declarado recientemente estar preparado para marcharse de EE.UU. si la situación no mejora.

Además de MiCA, también ha entrado en vigor en Europa el Régimen Piloto, centrado en la emisión y negociación de security tokens, que permite a las empresas negociar legalmente con security tokens y prestar servicios de negociación de security tokens dentro de ciertos límites y restricciones. El Régimen Piloto es el primer sandbox de regulación financiera aplicado en toda la UE, cuyo objetivo es facilitar la introducción gradual de security tokens en la economía, evitando generar riesgos inesperados. Con MiCA y el Régimen Piloto, la UE se está posicionando como la principal jurisdicción mundial para las empresas de criptoactivos.

Entra en la nueva economia tokenizada

Token City es el puente definitivo hacia a la economía tokenizada (tEconomy), en la que las empresas tokenizadas (tEnterprises) crean sus mercados de cripto activos (tMarkets), abiertos a inversores globales (tCitizens).